-

아시아나 적자 노선 대체라는 소극적 영업·노선 전략으로 수익성 악화

-

태생적 한계를 극복하지 않는 한 추가 성장, 이익 실현 쉽지 않아

에어서울이 취항 3년차를 맞았다.

하지만 에어서울의 수익성은 날로 악화되고 있다. 취항 첫 해인 2016년 영업이익 216억 원 적자를 기록한데 이어 작년 역시 약 280억 원 적자가 예상되고 있다. 최근 폭발적으로 증가하고 있는 여행 수요, 특히 저비용항공시장의 확대 흐름에 제대로 탑승하지 못하고 있다.

수익성을 제대로 확보하려면 어느 정도 규모의 경제가 필요하기는 하지만 영업·노선 전략에도 난제가 있는 것 아니냐는 지적이 주목을 끈다.

우선, 에어서울 출생의 배경으로 인한 한계성이 여실히 드러난다. 에어서울은 아시아나항공의 어려움을 덜어주기 위해 탄생했다. 저비용항공시장의 급속한 확대는 중국, 일본 등 근거리 노선에서 강점을 보였던 아시아나항공에게 치명적인 위기로 다가왔다. 갈수록 떨어지는 가격 경쟁력은 아시아나항공 자체 경쟁력으로 극복하기 어려웠다.

아시아나항공은 에어부산이라는 자회사 성격의 저비용항공사(LCC)를 가지고 있었지만 부산이라는 지역적 한계 때문에 메인 시장인 수도권 수요를 담당할 또 다른 LCC가 필요하다고 판단했다. 과당 경쟁이라는 우려 속에 가까스로 탄생했지만 에어서울은 수익 노선에 취항할 수 없었다. 모기업 아시아나항공의 적자 노선을 담당해야 했기 때문이다. 2018년 현재도 일본 시즈오카, 다카마쓰, 히로시마, 요나고, 도야마 등 여행 수요가 충분하다고 보기 어려운 지역을 노선으로 운영하고 있다.

또 다른 문제는 에어서울이 국제선만 운항한다는 점이다. 그것도 인천공항, 단 한 곳에서만 국제선을 운영하고 있다. 노선 유연성이 떨어질 뿐 아니라 확대 역시 쉽지 않은 구조다.

국내선 가운데 수익을 낼 수 있다는 제주노선조차 운영하고 있지 않다. 우리나라 제2 경제권인 부산·경남지역 역시 마찬가지다. 부산 중심으로 국제·국내 노선을 운영하는 에어부산에게 에어서울의 부산 진출이 자매 항공사 에어부산의 수익성을 갉아먹을 수 있다는 우려 때문이다.

경쟁보다는 '분할'에 중점을 둔 것이다. 다른 경쟁자가 없다면 이도 나쁜 전략은 아니겠으나 문제는 이미 더 강력한 경쟁자들이 존재한다는 점이다. 단순히 에어서울의 부산 취항이 에어부산 수익성을 갉아먹는다는 보장이 없음에도 부산 지역을 포기한 것은 오히려 경쟁자들을 이롭게 한다는 분석이다.

또 한가지는 수익 전략이다. LCC라는 업계에 '전혀' 어울리지 않는 '프리미엄' 전략은 적절하지 않았다. 아시아나항공 적자 노선을 이어받는 개념이었기에 아시아나항공보다 조금 저렴한 가격, 기존 LCC 수준보다는 다소 높은 가격과 서비스 전략을 구사했다.

하지만 이미 항공 소비자의 눈은 LCC 운임 수준을 결정해 놓은 상태다. 에어서울의 운임이 절대적으로는 저렴한 운임이었을지 모르지만 LCC 운임 수준은 이 정도라고 이미 마음먹은 소비자들의 기대에는 미치지 못하는 수준이었다. 이는 탑승률에서도 어느 정도 드러난다. 다른 저비용항공사들이 평균 80%대 후반에서 90%대 초반을 보이는 것과는 달리 에어서울은 70%대 중반, 에어부산 역시 80%대 중반에 불과하다.1) LCC가 탑승율 80%도 안되면서 수익성을 기대할 수는 없다.

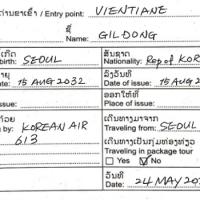

최근 새로운 대표가 취임하면서 에어서울이 '프리미엄' 이미지를 버리고 '가성비 갑' 항공사로 거듭나겠다는 선언과 함께 수하물 유료, 옆 좌석 구매, 사전 좌석 지정 등 부가 수익 방안을 내놓으며 수익성 강화에 나섰다. 뒤늦게나마 저비용항공시장을 제대로 읽으려는 모습이다.

항공소식 에어서울 공격적 유료 서비스 도입 - 사전좌석·옆좌석 구매·예약 수수료(2018/1/24)

에어서울이 국내선을 운영하지 않는 이유는 국제선에서 인천공항 단 한 곳만 취항하는 것과 맥을 같이 한다. 제주·부산 혹은 다른 도시에서 국제선이 운용될 수 있다면 자연스럽게 국내선 취항으로 연결되며 오히려 항공기재 운용면에서 효율성을 더해 줄 수도 있다. 이를 위해서는 기재 확대가 필요하지만 에어서울은 올 해에도 기재 추가 도입 계획은 없는 것으로 알려져 현재의 6대 항공기로 규모의 경쟁력을 갖추기는 쉽지 않아 보인다.

올해 알려진 에어서울 전략은 영업 확대, 수익성 강화 정도다. 안정적이라고도 볼 수 있지만 모기업, 자매사를 고려할 수밖에 없는 소극적인 에어서울의 사업 전략이 앞으로 어떤 결과를 내놓을지 궁금하다. 티웨이항공이 그동안 변변한 국제선이 없었던 대구에 국제선 취항을 통해 새로운 수요를 만들어낸 것은 에어서울에게 참고가 될만하다.

이미 우리나라 저비용항공 점유율이 미국, 유럽 등 항공 선진국 수준에 이르러2) 추가 성장·확대 여부가 불확실한 시기로 들어서고 있다는 점에서 에어서울에게 생사의 기로에 섰다는 표현이 과하지 않은 상황이다.

각주

-

2017년 12월 기준, 국적 저비용항공사 국제선 항공편 탑승률

- 제주항공 (91.9%), 진에어 (88.8%), 티웨이항공 (89.1%), 이스타항공 (85.4%)

- 에어서울 (75.1%), 에어부산 (86.4%) -

2018년 1월 기준 우리나라 저비용항공 점유율은 국제선 34.2% 국내선 47.6%로, 미국(16.3%/34.1%), 프랑스(27.9%/18.4%), 호주(14.9%/28.6%), 영국(42%/32.7%) 수준에 근접했거나 넘어선 수준을 보이고 있다.